El pasado mes de julio el Consejo de Ministros aprobó el nuevo sistema de cotización de autónomos con el que se pretende que los trabajadores por cuenta propia coticen en función de sus rendimientos netos en lugar de una cantidad elegida voluntariamente como sucede en la actualidad.

Con este nuevo régimen se pretende igualar las prestaciones entre los trabajadores por cuenta ajena y los trabajadores por cuenta propia, ya que la pensión media de los autónomos en muchos casos acaba siendo un 40% inferior a la de los trabajadores en régimen general.

Es por ello que en este artículo queremos contarte en qué consiste el nuevo sistema de cotización para los autónomos, cuándo entra en vigor y cuáles son las nuevas cuotas a pagar en los próximos años.

Principales novedades del nuevo régimen de autónomos

Cotización en funcion de rendimientos netos

Las personas trabajadoras por cuenta propia o autónomas incluidas en el RETA cotizarán en función de los rendimientos netos obtenidos durante cada año natural en el ejercicio de sus actividades económicas, empresariales o profesionales, debiendo elegir la base de cotización mensual que corresponda en función de su previsión del promedio mensual de sus rendimientos netos anuales.

De qué consta la tabla de tramos

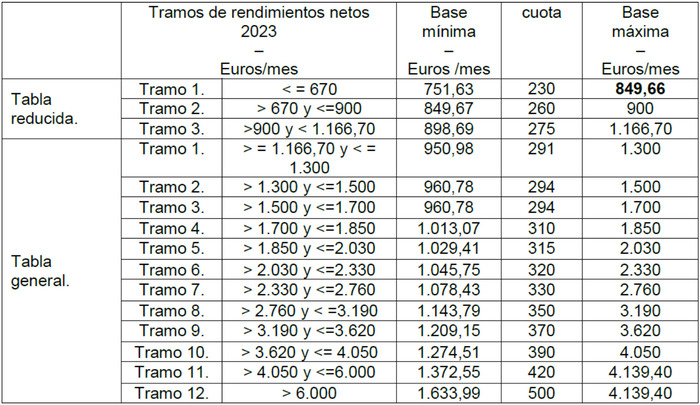

La tabla de tramos de rendimientos netos será fijada en la respectiva Ley de PGE y constará en cada tramo de una base de cotización mínima mensual y una base máxima mensual; si bien existirá la posibilidad de elegir tramos dentro de una tabla reducida, cuando se prevea que los rendimientos van a ser inferiores a la base mínima del tramo 1 de la tabla general.

Cómo se determinan las bases

Las bases elegidas tendrán carácter provisional, hasta que se proceda por parte de la Tesorería General de la Seguridad Social a su regularización en función de los rendimientos anuales obtenidos y comunicados por la Administración Tributaria a partir del año siguiente respecto de cada trabajador autónomo.

Si la cotización provisional efectuada fuese inferior a la cuota correspondiente a la base mínima de cotización del tramo en el que estén comprendidos los rendimientos, se deberá ingresar la diferencia entre ambas cotizaciones hasta el último día del mes siguiente a aquel en el que se le notifique el resultado de la regularización.

En el caso de que la cotización provisional fuese superior a la cuota correspondiente a la base máxima del tramo en el que estén comprendidos los incrementos, la TGSS devolverá de oficio la diferencia antes del 30 de abril del ejercicio siguiente.

Cómo se establece el tramo de rendimiento

Con carácter general, para establecer el tramo de rendimiento, a los rendimientos netos computables se les aplicará una deducción por gastos genéricos del 7 %, salvo en el caso de las personas trabajadoras incluidas en el RETA al amparo de lo establecido en las letras b) y e) del artículo 305.2 de la Ley de la Seguridad Social – Autónomos Societarios – en que la deducción será del 3 %.

La norma prevé en determinados supuestos excepciones y particularidades en la aplicación de este nuevo sistema de cotización, como puede ser la cotización en los casos de reconocimiento de una prestación económica con anterioridad a la regulación anual y en los supuestos de compatibilidad con la jubilación, entre otros.

¿Cuándo entra en vigor el nuevo régimen de cotización de autónomos?

El nuevo sistema se implantará de forma gradual en un periodo máximo de nueve años a partir del 1 de enero de 2023, con revisiones periódicas cada tres años.

La Disposición Transitoria Primera regula la cotización de los trabajadores incluidos en el RETA de los ejercicios 2023, 2024 y 2025, que deberán cotizar en función de los rendimientos que obtengan durante cada uno de los ejercicios, pudiendo elegir una base de cotización comprendida entre la base de cotización mínima y la máxima que correspondan a su tramo de ingresos conforme la Tabla General y Reducida establecida en la Ley de PGE para cada ejercicio.

La Tabla General y Reducida de los Tramos de rendimientos netos vigente para 2023:

Los trabajadores incluidos en el RETA a 31 de diciembre de 2022, hasta tanto no ejerciten la opción contemplada en la Disposición Transitoria Primera -de cotizar por ingresos reales-, seguirán cotizando durante el año 2023 sobre la base que les correspondería en enero de ese año, aplicando a la base de cotización de diciembre de 2022, aquellos cambios e incrementos que, con arreglo a la Ley de PGE para el año 2022 y a la legislación anterior, les pudieran corresponder.

Los trabajadores autónomos que a 31 de diciembre de 2022 vinieren cotizando por una base de cotización superior a la que les correspondería por razón de sus rendimientos, podrán mantener dicha base de cotización, o una inferior a esta, aunque sus rendimientos determinen la aplicación de una base de cotización inferior a cualquiera de ellas.

La base de cotización mínima no podrá ser inferior a 1.000€

Durante el año 2023, la base de cotización mínima mensual no podrá ser inferior a 1.000 €, en los siguientes supuestos:

✓ Familiares del trabajador autónomo incluidos en el RETA al amparo del artículo 305.2.k) del TRLGSS. Para la aplicación de esta base de cotización mínima bastará con haber figurado 90 días en alta en este régimen especial, durante el período a regularizar.

✓ Trabajadores incluidos en el RETA conforme al art.305.2 b) y e) – Autónomos societarios – Para la aplicación de esta base de cotización mínima bastará con haber figurado 90 días en alta en este régimen especial, durante el período a regularizar.

✓ Trabajadores autónomos del art.308.1.c) regla 5.a del TRLGSS (en Estimación Directa sin presentar la declaración IRPF o sin declarar ingresos).

Durante los años 2024 y 2025, estos trabajadores autónomos no podrán elegir una base de cotización mensual inferior a la cuantía que establezca la correspondiente Ley de PGE, y a partir del año 2026 la base de cotización no podrá ser inferior a la base mínima de cotización por contingencias comunes para los trabajadores incluidos en el Régimen General de la Seguridad Social del grupo de cotización 7. A tal efecto, en el procedimiento de regularización, la base de cotización definitiva no podrá ser inferior a dichas bases mínimas de cotización mensual.

Otros casos en los que se establece una base de cotización mínima

También se establece una base mínima de cotización en el supuesto de las solicitudes de altas presentadas fuera del plazo reglamentariamente establecido, en el caso de altas de oficio a propuesta de la Inspección de Trabajo y Seguridad Social o efectuadas por la TGSS, durante el período comprendido entre la fecha del alta y el último día del mes natural inmediatamente anterior a aquel en el que se presentó la solicitud del alta, que será la base mínima del tramo 1 de la tabla general de bases de cotización de este régimen especial, sin que resulte de aplicación, a dicho período, el procedimiento de regularización.

Como garantía de mantenimiento de la base mínima de cotización a efectos de pensiones para los trabajadores con menores ingresos, los trabajadores de alta en el RETA a 31 de diciembre de 2022, cuyos ingresos en cómputo anual durante 2023 y 2024 se encuentren dentro de los tramos establecidos en la Tabla Reducida, se les aplicará durante seis meses en cada uno de estos ejercicios una base mínima de cotización de 960 Euros a efectos del cálculo de las pensiones del sistema, aunque elijan una base de cotización inferior para esos años. Cuando el trabajador autónomo haya pasado a tener la condición de pensionista no se practicará la regularización respecto a las bases de cotización mensuales tomadas en cuenta para el cálculo de la base reguladora de la prestación, que no será objeto de modificación alguna.

¿Cuántas veces se puede cambiar de base de cotización?

A partir del 1 de enero de 2023 se podrá cambiar hasta seis veces al año la base de cotización mensual, eligiendo otra dentro de los límites mínimo y máximo que resulten aplicables, con los siguientes efectos:

a) 1 de marzo, si la solicitud se formula entre el 1 de enero y el último día natural del mes de febrero.

b) 1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

c) 1 de julio, si la solicitud se formula entre el 1 de mayo y el 30 de junio.

d) 1 de septiembre, si la solicitud se formula entre el 1 de julio y el 31 de agosto.

e) 1 de noviembre, si la solicitud se formula entre el 1 de septiembre y el 31 de octubre.

f) 1 de enero del año siguiente, si la solicitud se formula entre el 1 de noviembre y el 31 de diciembre.

Junto con la solicitud de cambio de base de cotización se deberá efectuar una declaración del promedio mensual de los rendimientos económicos netos anuales que se prevean obtener por la actividad económica o profesional, en el año natural en el que surta efectos dicho cambio de base de cotización.

PROTECCIÓN POR CESE DE ACTIVIDAD

A partir del 1 de enero de 2023 entran en vigor mejoras en la protección por cese de actividad y se establecen nuevas causas de cese de actividad.

El cese temporal podrá ser total, que comporta la interrupción de todas las actividades que puedan originar el alta en el régimen especial de encuadramiento, o parcial, cuando se produzca una reducción de la actividad.

En estas nuevas causas de cese de actividad no será necesario el cierre del establecimiento abierto al público o su transmisión a terceros:

✓ Autónomos que tengan trabajadores asalariados: La reducción del 60 % de la jornada de la totalidad de las personas empleadas en la empresa o suspensión temporal de los contratos de trabajo de al menos del 60 % de la plantilla, siempre que los dos trimestres fiscales previos a la solicitud, el nivel de ingresos ordinarios o ventas haya experimentado una reducción del 75 % de los registrados en los mismos periodos del ejercicio o ejercicios anteriores y los rendimientos netos mensuales del trabajador autónomo durante esos trimestres, por todas las actividades económicas, empresariales o profesionales, que desarrolle, no alcancen la cuantía del SMI o la de la base por la que viniera cotizando, si esta fuera inferior.

✓ Autónomos que no tengan trabajadores asalariados: El mantenimiento de deudas exigibles con acreedores cuyo importe supere el 150 % de los ingresos ordinarios o ventas durante los dos trimestres fiscales previos a la solicitud, y que estos ingresos o ventas supongan a su vez una reducción del 75 % respecto del registrado en los mismos períodos del ejercicio o ejercicios anteriores. A tal efecto no se computarán las deudas que por incumplimiento de sus obligaciones con la Seguridad Social o con la Administración Tributaria. Se exigirá igualmente que los rendimientos netos mensuales del trabajador autónomo durante esos trimestres, por todas las actividades económicas o profesionales que desarrolle, no alcancen la cuantía del SMI o la de la base por la que viniera cotizando, si esta fuera inferior.

En los nuevos supuestos de situación legal de cese, el órgano gestor se hará cargo del 50 % de la cuota que corresponda durante la percepción de la prestación económica, siendo el otro 50 % a cargo del trabajador. El órgano gestor abonará a la persona trabajadora autónoma, junto con la prestación por cese de la actividad, el importe de la cuota que le corresponda, siendo la persona trabajadora autónoma la responsable del ingreso de la totalidad de las cotizaciones a la Seguridad Social.

Cese de Actividad por causa de Fuerza Mayor

La situación legal de cese por causa de Fuerza Mayor también incluirá el cese temporal parcial por la interrupción de la actividad de la empresa, siempre que exista una declaración de emergencia adoptada por la autoridad pública competente y se produzca una caída de ingresos del 75 % de la actividad de la empresa con relación al mismo periodo del año anterior y los ingresos mensuales del trabajador autónomo no alcance el SMI o el importe de la base por la que viniera cotizando si esta fuera inferior, y la cuantía será del 50% de la base reguladora.

Cese de Actividad con situación de pluriactividad

En los supuestos en los que el trabajador autónomo se encuentre en situación de pluriactividad, en el momento del hecho causante de la prestación por cese de actividad, la prestación por cese será compatible con la percepción de la remuneración por el trabajo por cuenta ajena que se venía desarrollando, siempre y cuando de la suma de la retribución mensual media de los últimos cuatro meses inmediatamente anteriores al nacimiento del derecho y la prestación por cese de actividad, resulte una cantidad media mensual inferior al importe del SMI vigente en el momento del nacimiento del derecho.

PRESTACIONES ECONÓMICAS PARA LA SOSTENIBILIDAD DE LA ACTIVIDAD

Se regulan dos nuevas prestaciones para la sostenibilidad de la actividad de las personas trabajadoras autónomas de un sector de actividad afectado por el Mecanismo RED de Flexibilidad y Estabilización del Empleo establecido en el artículo 47 bis del Estatuto de los Trabajadores, una aplicable a la modalidad cíclica y otra aplicable a la modalidad sectorial, que entran en vigor a partir del 1 de enero de 2023.

La Mutua colaboradora será el órgano gestor encargado de la prestación.

Podrán causar derecho a la prestación, las personas trabajadoras autónomas que desarrollen su actividad en un sector afectado por el Acuerdo del Consejo de ministros que active el Mecanismo RED.

Los TRADE podrán causar derecho a la prestación para la sostenibilidad de la actividad de las personas trabajadoras autónomas siempre que no presten servicios en otras empresas y la empresa para la que preste servicios se haya acogido a alguna de las medidas del 47 bis del E.T. Además, en la modalidad deberá estar incluido en el plan de recualificación de las personas afectadas que la empresa deberá presentar a la Autoridad Laboral.

Se exigirá, entre otros requisitos, que se produzca una reducción de ingresos ordinarios o ventas durante los dos trimestres fiscales previos a la solicitud presentados ante la Administración tributaria del 75 % respecto de los registrados en los mismos periodos del ejercicio o ejercicios anteriores (50% en el caso de los TRADE), y que los rendimientos netos mensuales del trabajador autónomo durante los dos trimestres fiscales anteriores a la solicitud de la prestación, por todas las actividades económicas, empresariales o profesionales que desarrolle, no alcancen la cuantía del SMI o el de la base por la que viniera cotizando, si esta fuera inferior.

En la modalidad cíclica, el sistema de protección para la sostenibilidad de la actividad comprende una prestación económica del 50 % de la base reguladora que se corresponde a la base prevista en el tramo 3 de la tabla reducida aplicable a las personas trabajadoras autónomas.

La entidad gestora también abonará la prestación del 50 % de la cotización a la Seguridad Social del trabajador autónomo al régimen correspondiente calculada sobre la base reguladora de la prestación, siendo a cargo del trabajador el otro 50 %. La entidad gestora abonará a la persona trabajadora autónoma junto con esta prestación el importe de la cuota que le corresponda, siendo la persona trabajadora autónoma la responsable del ingreso de la totalidad de las cotizaciones a la Seguridad Social.

La duración de la prestación de la prestación en las empresas con trabajadores asalariados será de tres meses, con posibilidad de prórroga con carácter trimestral, sin que en ningún caso pueda exceder de un año, incluida la prórroga.

La duración de la prestación en las empresas que no tengan trabajadores asalariados será la que figure en la solicitud sin que pueda exceder de seis meses. Excepcionalmente podrá otorgarse tres prórrogas de dos meses hasta un máximo de seis meses, de forma que en ningún caso esta prestación podrá tener una duración superior a un año.

REFORMA DEL ESTATUTO DEL TRABAJO AUTÓNOMO (LEY 20/2007)

A partir del día 1 de enero de 2023 entrará en vigor la nueva cuota reducida en la cotización a la Seguridad Social aplicable por inicio de actividad por cuenta propia – TARIFA PLANA -:

La cotización a la Seguridad Social de los trabajadores autónomos que causen alta inicial o que no hubieran estado en situación de alta en los dos años inmediatamente anteriores, a contar desde la fecha de efectos del alta, en el RETA, se efectuará de la siguiente forma:

- Con carácter general, se aplicará una cuota reducida por contingencias comunes y profesionales, a contar desde la fecha de efectos del alta y durante los 12 meses naturales completos siguientes, quedando excepcionados de cotizar por cese de actividad y por formación profesional. El período será de 24 meses en los supuestos de discapacidad igual o superior al 33 %, víctimas de violencia de género o de terrorismo. La cuantía de la cuota reducida durante este período comprendido entre los años 2023 y 2025 será de 80 € mensuales, en todos los supuestos.

- Transcurrido el período inicial de12 meses, podrá también aplicarse una cuota reducida durante los siguientes 12 meses naturales completos, respecto a aquellos trabajadores por cuenta propia cuyos rendimientos económicos netos anuales, sean inferiores al SMI anual que corresponda a este período.

Entre los años 2023 y 2025, la cuantía de la cuota reducida a partir del segundo período será de 80 € mensuales.

En los supuestos de discapacidad igual o superior al 33 %, víctimas de violencia de género o de terrorismo, el segundo período tendrá una duración de 36 meses y la cuota será de 160 € mensuales.

A partir del año 2026, el importe de la cuantía de la cuota reducida será fijado por la Ley de PGE de cada ejercicio.

Las cuotas reducidas resultarán de aplicación aun cuando los beneficiarios de las reducciones, una vez iniciada su actividad, empleen a trabajadores por cuenta ajena.

Estas reducciones en la cotización no resultarán aplicables a los familiares de trabajadores autónomos por consanguinidad o afinidad hasta el segundo grado inclusive y, en su caso, por adopción, que se incorporen al RETA.

A partir del día 1 de enero de 2023 entrará en vigor la nueva bonificación en la cotización de los trabajadores autónomos que sean beneficiarios de la prestación para el cuidado de menores afectados por cáncer u otra enfermedad grave, durante el período de percepción de dicha prestación.

Si tienes cualquier consulta respecto al nuevo sistema de cotización para los trabajadores autónomos no dudes en ponerte en contacto con nosotros y estaremos encantados de poder resolver tus dudas.